融360“小微企业普惠指数”:六成小微企业贷款为高利贷

在线金融搜索平台“融360”今日推出“2014年中国小微企业普惠指数”,以量化小微企业获得资金的难易程度和价格高低。融360分析认为,针对小微企业的融资现状不容乐观,呈现银行“惠”而不“普”,小贷公司和P2P平台则“普”而不“惠”。就总分来看,银行的小微企业服务整体上可以被认为不及格。

同时融360判断,国内六成以上小微企业贷款利率为高利贷。尽管中央针对小微企业融资困境的指导意见不断出台,第四季度小微企业融资难融资贵的状况未见任何缓解。

1,银行整体得分不及格

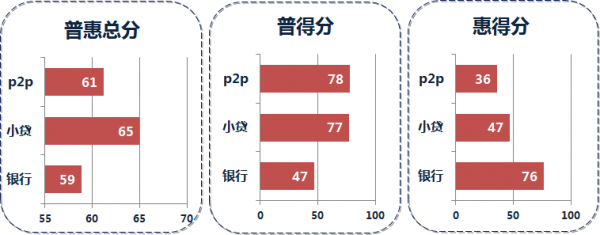

就总分来看,小贷和P2P分别得分63、65,而银行为59,属于不及格。针对小微企业服务的准入门槛(“普”指标)来看,小贷、P2P分别为77和79,银行仅为47。而在贷款费率方面(“惠”指标),银行则拥有巨大优势,为76分,P2P和小贷分别为38和47,为不及格。

银行“惠”而不“普”,小贷和P2P则“普”而不“惠”。虽然商业银行的贷款利率相对优惠得多,但进入门槛上要求太高。与此相反,小贷公司和P2P平台经营规模较小,放贷对象主要为银行难以放贷或信用较低的客户,这些客户的资产和偿还能力有限,经营风险较大,放贷时会按照“收益覆盖风险”原则去确定利率水平。而小微企业的管理不规范、信息不透明、财务不健全等风险因素则加剧了贷款利率的上升,因此小贷和P2P虽然有更好的覆盖面,但资金价格高得离谱。中国小微企业普惠金融指数得出的小微企业融资现状不容乐观,银行更是呈整体落后之势。

2,普惠得分靠前的多为沿海发达城市

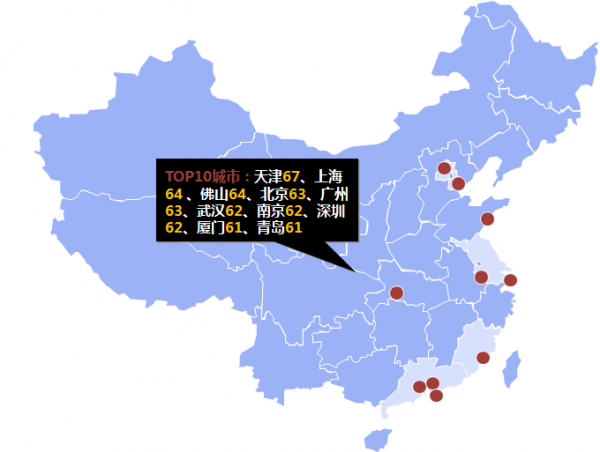

就地区来看,普惠分数靠前的城市分别为天津、上海、佛山、北京、广州、武汉、南京、深圳、厦门和青岛,大部分是沿海地区或经济发达城市。这些地方的金融机构数量和类型众多,能满足小微企业不同程度的融资需求。从产业特征上看,这些城市的产业集群化发展趋势明显,在产业集群内,各企业间存在密切的关系和协作,行业协会通过亲缘、人缘、地缘等关系形成集群内企业的信息网络,金融机构可以通过这一网络获取企业的经营信息,有效降低单一企业的调研成本,因此产业集群对小微企业贷款的可获得性有积极促进作用。

3,股份制银行普惠指数相对高

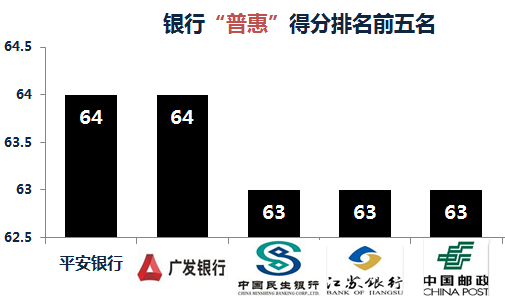

在具体的金融机构得分上,股份制银行分值比较高。分值按排名分别为平安银行、广发银行、民生银行、江苏银行和邮储银行,其中股份制银行占据前三名。从竞争角度看,无论是在公司领域还是在零售领域,国有商业银行都有着广泛的客户基础和网点数量,股份制商业银行在对大客户的竞争上没什么优势。因此股份制商业银行在小微企业的金融服务方面相对更重视和步伐更大。如民生银行是最早坚持“做小微企业的银行”战略定位的银行,2013年小微企业新增贷款占该行当年新增贷款达46%;广发银行则在全国范围内建立了超过120 个小企业金融中心,专营小微金融。

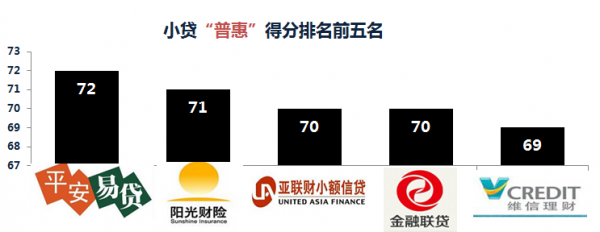

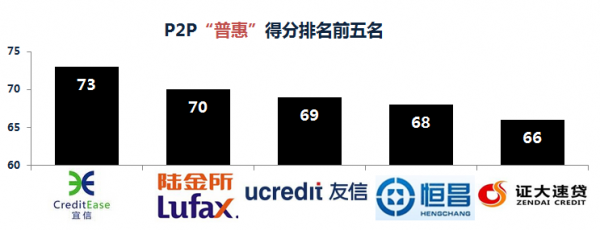

在融360普惠指数中,平安易贷、阳光财险、亚联财、金融联、维信这五家公司占据小贷公司的前五名,宜信、陆金所、友信、恒昌惠诚和证大速贷则领跑P2P平台。这些排名靠前的小贷公司和P2P平台,都具有网点覆盖面大、经营时间较长和产品众多的特点。在经营上,占有充分小额、分散、方便和快速的优势,流程规范,收费清晰。

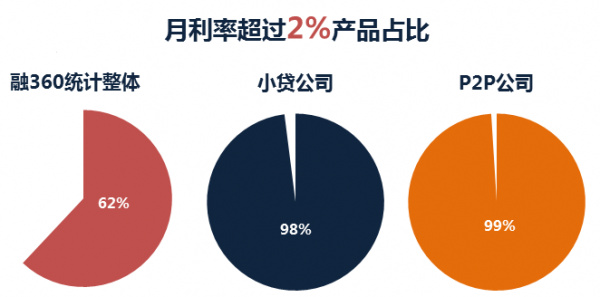

4,超六成小微企业贷款利率超高利贷

根据融360普惠指数,62%的小微企业贷款产品月利率达2%以上,而九成以上的小贷公司和P2P平台的产品月利率超过2%。2%月利折算成年利率相当于24%,这已经高于一年期6%贷款利率的四倍上限。根据最高人民法院的相关规定,民间借贷的利率最高不得超过银行同类贷款利率的4倍,超出此限度的利息不予保护。在经济下行周期中,将导致小微企业缩减融资需求,经营增加难度。

造成这种事实的原因,除了贷款客户的自身资质不好需要提高利率外,小贷公司和P2P平台的资金获取成本高是主要原因。小贷公司作为商业机构,一方面要考虑股东回报,另一方面监管当局规定小贷公司从银行获得的融资比例不能超过净资产的50%,在杠杆不够和股东回报、风险覆盖的三重压力下,提高贷款利率水平成了必然选择。

与小贷公司相比,P2P平台的资金来自于投资者,融360的监测显示,目前P2P网贷平台平均年化收益率在“14%-16%”和“18%-20%”这两个区间的占比高达 51%,如此高的预期收益率必然导致资金使用方的高成本。

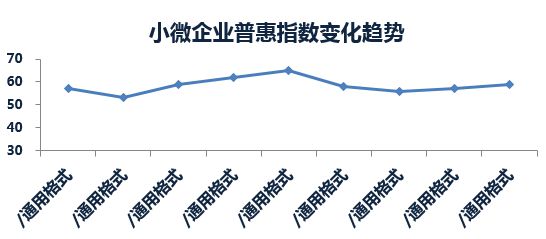

5,四季度小微企业融资更难

从2014年以来的月度小微企业普惠指数走势图来看,基本处于下行通道。结合银行、宏观经济和四季度贷款惯性收缩的因素,融360预计四季度小微企业融资难将会更明显,融资成本将继续维持在高位。

什么是融360“小微企业普惠指数”?

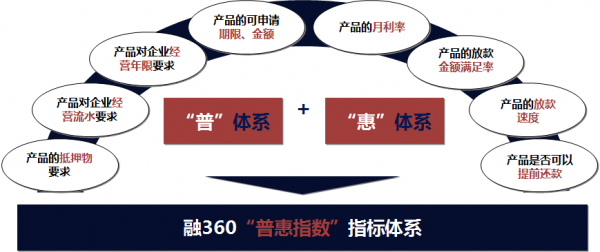

融360“小微企业普惠指数”针对小微企业的融资状况从“普”和“惠”两个层面衡量,首度建立全面的评价体系,从而判断小微企业获得资金的容易程度和价格高低,并据以判断地区、机构类型的差别和走势。

融360把小微企业定义为:经营年限集中在五年及以下;月经营流水在50万元以下;企业注册资金集中在100万元以下。60-75分之间表示普惠金融服务合格,75%分以上则意味着进入良好区;数值在25-60分之间意味着普惠金融服务较差,25分以下则表示基本不能获得普惠金融服务。

据悉,成立于2011年10月的融360属于全国性金融垂直搜索网站,目前已开通全国108个城市版、理财和信用卡业务覆盖200多个城市,服务于80%的小微企业、个体工商户和个人消费者。

继去年8月获得红杉领投的3000万美元B轮融资后,融360于7月23日宣布完成由淡马锡旗下兰亭资本领投的C轮融资,且保持三年内每年完成一轮融资的频率,业务范围从单纯的信贷产品搜索发展为横跨信贷、信用卡、理财的金融产品全搜索。迄今获得的总投资金额约1亿美金。

好文章,需要你的鼓励